1. 雪球网(xueqiu.com):提供了丰富的股票信息和社区讨论,用户可以在这里获取专业的炒股建议和交流心得。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:金属矿产

根据中国五矿经济研究院金志峰院长创立的“至简交易”价格实战理论,期货市场和现货市场拥有各自不同基本面,期货价格产生的原点在期货盘面。本栏目聚焦期货市场自身基本面,重点分析期货市场资金博弈的背后力量与主要影响因素,通过期权市场研判市场情绪和预期变化。

7月,空头主导镍价下跌,国内主力维持中等规模空头敞口,国际金融资本扩大空头敞口。镍价已跌至长期价格区间低位,重回底部宽幅震荡。

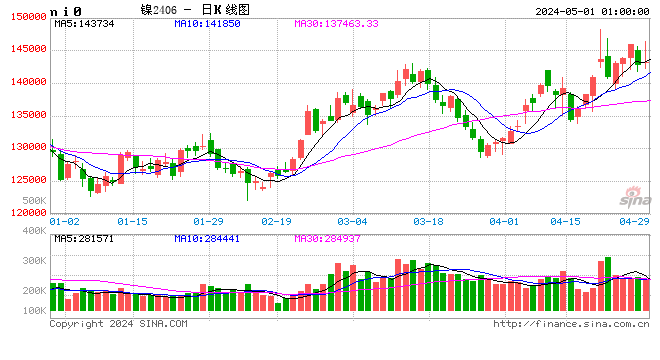

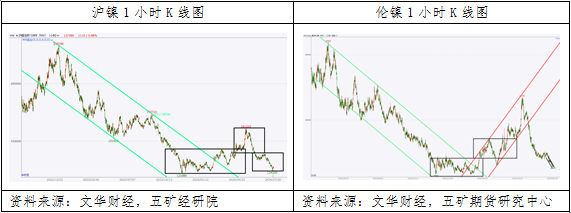

空头主导镍价二次下跌。沪镍盘面,5月底至6月中旬,多头减仓导致镍价第一轮下跌;7月中下旬,空头增仓带动价格第二轮下跌。伦镍盘面,6月下旬多空增仓博弈,价格窄幅震荡,7月多头减仓叠加空头小幅增长带动镍价持续下跌。7月19日,沪镍收盘价130170元/吨,较上月同期134470元/吨下跌3.2%;伦镍收盘价16220美元/吨,较上月同期17325美元/吨下跌6.38%。

图1:空头主导镍价二次下跌

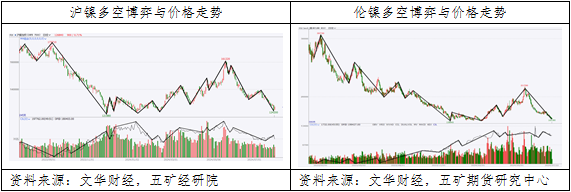

国内主力维持中等规模空头敞口,国际金融资本扩大空头敞口。7月19日,沪镍持仓量TOP20期货公司持有净空头25478手,上月同期净空头27808手,维持中等规模空头敞口;伦镍商业机构持有净空头15028手,较上月同期空头敞口收缩11269手;投资基金持有净空头18958手,较上月同期空头敞口扩大11473手。

图2:国内主力维持中等规模空头敞口,

国际金融资本扩大空头敞口

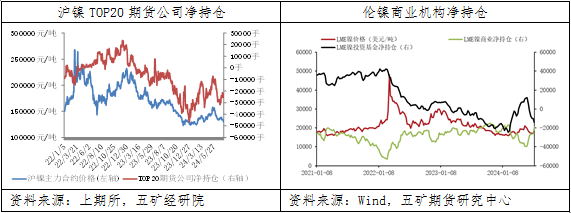

市场炒作风险处在中等水平。7月19日,沪镍主力合约持仓量12.8万手,一手1吨,上期所指定交割仓库镍库存2万吨,盘面持仓规模与库存之比为6.2倍,处于历史均值偏低位置;LME3个月期镍持仓19.9万手,一手6吨,库存10.3万吨,月均可交割产量6.7万吨,未来3个月内持仓量与交易所库存和产量之和比值小幅回落至3.9,综合考虑伦镍库存逐步回升、国际金融资本扩大空头敞口以及Cash/3M仍为贴水,市场炒作风险处在中等水平。

图3:市场炒作风险处在中等水平

沪镍和伦镍价格处在长期价格区间低位。沪镍期货价格长期运行区间在11-25万元/吨,伦镍期货价格长期运行区间在10000-35000美元/吨。7月19日,沪镍主力合约收盘价130170元/吨,处在长期价格区间14%分位;伦镍期货收盘价16220美元/吨,处在长期价格区间25%分位。

图4:沪镍和伦镍价格处在长期价格区间低位

镍价下跌后重回底部宽幅震荡。2月镍价下跌至震荡区间下沿,获得有效支撑后大幅反弹,5月20日伦镍价格上涨至年内高点21750美元/吨后持续回落,重回底部宽幅震荡。短期镍价跌至区间下沿,关注支撑位的有效性。

图5:镍价下跌后重回底部宽幅震荡

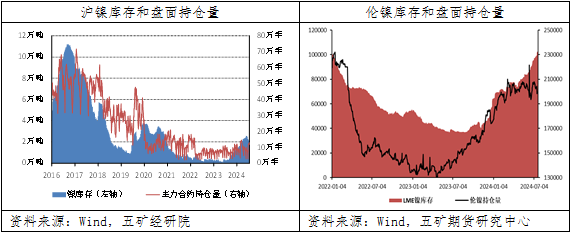

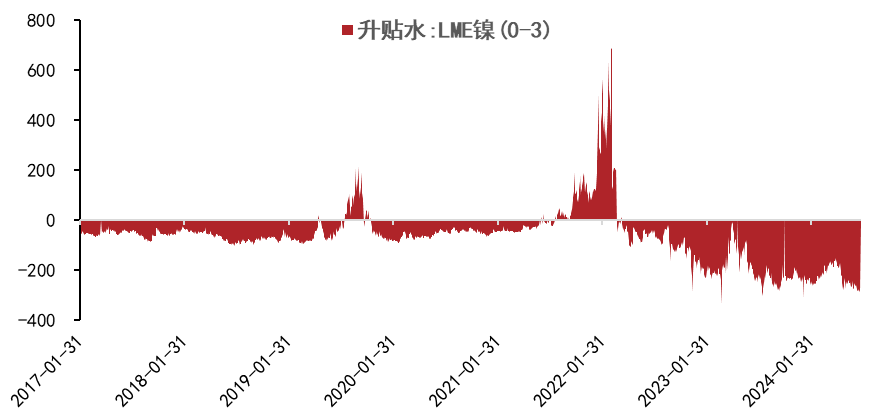

国外市场对远月价格预期偏中性偏乐观,近期现货资源维持宽松状态。7月19日,沪镍远月合约价格较近月合约价格小幅升水2.7%,伦镍期货远月合约价格高于近月合约1034美元/吨,折合升水6.4%;伦镍Cash/3M贴水270.5美元/吨,较上月同期回落24.63美元/吨,处于升贴水主要运行区间较低位置,反映现货资源维持宽松状态。

图6:伦镍Cash/3M贴水270.5美元/吨

资料来源:Wind,五矿期货研究中心

新浪合作大平台期货开户 安全快捷有保障

资料来源:Wind,五矿期货研究中心

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 股票配资股票配资公司